株式譲渡とは? 非上場企業における手続きや株式譲渡制限について解説

株式譲渡は、株式の譲渡によって経営権を第三者に移転させるM&Aの手法です。他のM&A手法と比べて手続きが簡便かつ短期間で実行できる特徴があり、中小・非上場企業のM&Aで多く用いられています。 このコラムでは株式譲渡を検討している方に向けて、手続きの流れや株式譲渡制限のポイント、株式譲渡で発生する税金などについてわかりやすく解説します。

株式譲渡とは

株式譲渡とは、個人や法人の株主が、保有する株式の一部またはすべてを譲渡して対価を得るM&A手法です。保有する株式の譲渡は会社法第127条により、原則自由であることが定められています。ただし、非上場の中小企業においては信頼関係のない第三者が株主になった場合、経営の妨げになるリスクがあるため、株式譲渡を制限することも可能です。

株式譲渡における取引は、株式の買付方法によって主に以下3つがあげられます。

- 相対取引

- 市場取引

- 公開買付(TOB)

相対取引

相対取引とは、証券取引所などの取引所を介さず、売り手と買い手が直接取引することです。基本的に非上場企業では、相対取引が基本となります。

上場企業の株式の場合、取引所に株の売買を発注し、証券口座を通じて売り手と買い手の株式が直接取引されます。取引所が売り手と買い手の注文をまとめるため、一般的には短時間で取引が成立します。

対して非上場企業の株式取引は取引所を介さないため、売り手と買い手は注文に関して希望に適した取引相手が存在するかどうか不明な状態からスタートします。そのため、上場株式と比べて取引の成立までに時間がかかる傾向があります。

市場取引

市場取引とは、取引所を通じて上場企業の株式を売買することです。取引所の運営会社が株式市場の注文を取りまとめています。株式市場は自由参加となっているため、上場企業の株主には多くの個人や法人が含まれています。

金融商品取引法により、5%以上の上場株式を保有している場合は内閣総理大臣に「大量保有報告書」の提出が必要です。また、保有している株式の保有割合が1%以上増減した場合や、大量保有報告書に記載している内容に変更があった場合は5日以内に再度提出しなければなりません。

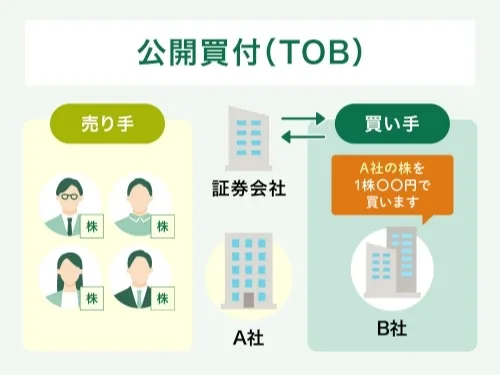

公開買付(TOB)

公開買付(TOB)とは、証券取引所を介さずに行われる証券取引を指します。公開買付によって上場企業の株式を売買することも可能です。例えば、公開買付が行われた場合、買い手側は分散している株主に対して買付の金額を公表します。売り手は証券会社を通して応募申込を行い、株式市場を介さずに取引が行われます。

また、証券会社が取引所を介さずに独自で仲介を行うPTSも、市場外取引の一種です。

株式譲渡(売り手)のメリット

株式譲渡には、他のM&A手法とは異なるメリットがあります。

売り手側における株式譲渡のメリットは以下のとおりです。

手続きが簡便

株式譲渡の手続きは、簡便だといえます。

事業譲渡によるM&Aの場合は、譲渡対象となる資産や契約の一覧を作成するために多くの時間と労力が必要です。さらには、事業譲渡であれば、非課税資産を除いて消費税も発生したり、譲渡後に取引先や従業員との契約を再契約にしたりするなど、一定の工数が発生します。

一方で株式譲渡は、株式の譲渡のみで手続きが完了します。

株主が直接対価を受け取れる

事業譲渡の場合、事業の所有者は会社となり、事業譲渡の対価を受け取る人も会社になります。そのため、事業譲渡において資産や契約が売却されますが、仮に資産売却に譲渡益が発生した場合、法人税の対象となります。そこから、株主に資金を移動させる場合は、配当金や役員報酬、会社解散のどの場合においても税金は新たに発生します。

もし、株主(又は代表者)が資金を得るために事業譲渡を選択したのであれば、税率は高くなってしまうことが一般的です。

対して株式譲渡の場合は、直接株主が対価を受取れるため、税金は事業譲渡と比較して安く抑えられる可能性が高いです。

数回に分けて譲渡できる

事業譲渡の場合、事業運営に必要な資産や契約を譲渡し、さらに競合避止義務(会社法第21条)があるため、同じ事業を継続することは困難です。このような特徴により基本的に事業譲渡を段階的に行うことはできません。

しかし株式譲渡では、株式を20%ずつ売却するなど、回数を分けて段階的な譲渡が可能です。

株式譲渡(売り手)のデメリット

メリットがある反面、売り手側の株式譲渡には以下のようなデメリットがあります。

株主の権利を失う

株式を譲渡するため、議決権や剰余金配当請求権、残余財産分配請求権など株主としての権利を失います。特に議決権は、51%以上を譲渡すると普通決議も通らなくなるため、役員を自由に選任できなくなります。

買い手候補が限定される

株式価値は、その会社における黒字事業や赤字事業を含めた事業価値の合計で算出されます。また、株式譲渡の手続きでは有利子負債の連帯保証人も交代することが一般的なため、負債の引継ぎを了承してくれる買い手を探す必要があります。そのため、買い手が特定事業の譲渡を希望する場合や負債の引き継ぎを了承しない場合、買い手候補の対象が限定されます。

株式譲渡制限とは

株式譲渡制限(譲渡制限株式)とは、会社が発行する株式について自由な譲渡ができないよう制限が設けられていることを指します。また、すべての株式に譲渡制限に関する規定が設けられている会社を株式譲渡制限会社といい、非上場企業の多くが該当します。

株式譲渡制限会社の株式を保有している株主は、保有する株式を譲渡する際には取締役会や株主総会の承認が必要となります。株式譲渡の自由原則と相反しますが、非上場企業は所有と経営の分離が曖昧なケースが多いため、譲渡を制限することで会社にとって不利益な第三者が株主になるリスクを回避します。

また、非上場でも株式譲渡制限を設けていないケースもあり、その場合は公開会社といいます。

株式譲渡制限の確認方法

株式譲渡制限会社を判別するには、登記簿謄本もしくは定款を確認します。登記簿謄本の「株式の譲渡制限に関する規定欄」に「当会社の株式を譲渡により取得するには、株主総会の承認を要する」と記載があれば、株式譲渡制限会社です。

株式譲渡制限を設ける方法

自社の株式に譲渡制限を設けるには、株主総会の特殊決議(会社法309条3項)で承認を受けたうえで、定款に記載する必要があります。1種類の株式(主に普通株式)を発行する会社が譲渡制限を設ける流れは以下のとおりです。

1. 株主総会の特殊決議で承認

議決権を持つ株主の半数以上が参加した株主総会において、特殊決議で承認を得ます。基本的には1週間前までに株主総会の招集通知を出します。

2. 株主・新株予約権者に通知

効力発生日の20日前までの株主・新株予約権者に対して譲渡制限の通知を行い、効力発生日に譲渡制限付株式が交付されます。株式譲渡制限に反対意見を持つ株主から株式買取請求が行われた場合は、会社側は株式の買取と対価の支払いを行います。

また、株券発行会社の場合は1ヶ月前までに株主に通知しなければなりません。

株式譲渡制限会社のメリット

株式譲渡制限会社には、以下の6つのメリットがあげられます。

● 役員の任期が10年まで延長可能

通常、役員の任期は2年、監査役は4年ですが、株式譲渡制限会社では10年まで延長可能です。

● 取締役会の設置が不要

株式譲渡制限がない会社では取締役会の設置義務が必須であるため、取締役3名以上、監査役1名以上を選任する必要があります。

対して、株式譲渡制限会社では取締役や監査役の人数規定が定められていないため、取締役1人でも経営を行えるメリットがあります。

● 取締役・監査役の資格を限定できる

定款に記載すれば、取締役や監査役の資格を「株主に限る」と限定することが可能です。株式譲渡制限がない会社の場合、株主は会社法の定めによる権利のみを保有します。

● 株式数の発行制限がない

株式譲渡制限会社では、制限なく株式を発行できます。株式譲渡制限がない会社の場合は、発行済み株式総数の4倍までしか発行できません。

● 株主招集手続きが簡単

原則、株主総会の招集は2週間前までに通知を出す必要がありますが、株式譲渡制限会社の場合は1週間前の通知で問題ありません。また、口頭による招集も認められています。

● 相続人に売渡請求ができる

定款に記載すれば、相続によって移転した株式譲渡制限株式については、会社側が相続人に対して売渡請求を出すことが可能です。会社にとって不都合となり得る、第三者に株式が渡るリスクを防ぐメリットがあります。

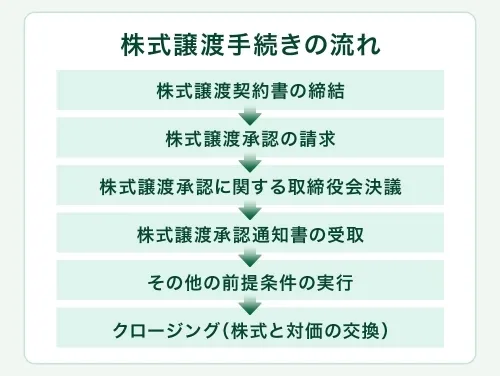

株式譲渡手続きの流れ

非上場企業における株式譲渡の手続きの流れを具体的に解説します。

(1)株式譲渡契約書の締結

株式譲渡契約書には、株式の譲渡金額、譲渡する株式数、表明保証などの内容が記載されています。ただし、株式譲渡契約書が締結しても株式譲渡が完了したわけではありません。株式と対価の交換が行われる日をM&Aではクロージング日といい、株式譲渡契約書の締結日とは区別されます。

株式譲渡契約書には「取締役会で株式譲渡が承認される」「許認可の申請が完了する」などの前提条件が記載されています。これらの前提条件の完了後に、譲渡が実行されます。また、特に前提条件がなければ、株式譲渡契約書とクロージング日が同日のこともあります。

株式譲渡契約書の締結は必須ではありませんが、譲渡金額の明確化や表明保証など複雑な取り決めが存在するため、書面での締結をおすすめします。

(2)株式譲渡承認の請求

株式譲渡制限会社の場合、株主が会社に対して譲渡の承認を請求します。株式譲渡制限会社でない場合は、この請求を行う必要はありません。

請求書には譲渡する株式の種類や譲渡する株式数、譲渡する株主と譲渡先の氏名と住所などが記載されます。また、一般的には会社の代表宛にメールや郵送などで提出します。

(3)株式譲渡承認に関する取締役会決議

株式譲渡請求を受け取った会社は、取締役会または株主総会にて譲渡承認の取締役会決議を実施しなければなりません。会社は株式譲渡の承認有無を2週間以内に売り手である株主宛てに通知します。通知しなかった場合は、自動的に承認とみなされます。また、譲渡承認しない場合は自社株買いを行うか、代理で買取人を指定する必要があります。

(4)株式譲渡承認通知書の受取

取締役会で株式譲渡が承認された場合は、会社は請求を受けた株主に対して「株式譲渡承認通知書」を提出します。株式譲渡承認通知書の一般的な記載内容は、以下のとおりです。

- 日付が記載された株式譲渡承認請求における承認有無

- 譲渡承認した株式の種類

- 譲渡承認した株式の数

- 譲渡する相手方の氏名と住所

- 譲渡不承認の場合は、自社株買いまたは代理人の氏名と住所

(5)その他の前提条件の実行

多くの非上場企業における株式譲渡の場合、株式譲渡契約書に「前提条件をクリアしたら譲渡が実行される」旨の条項が記載されます。前提条件として、株式譲渡制限会社における株式譲渡の承認が一般的ですが、その他には「独占禁止法における企業結合規制に基づく事前届け出」や「連帯保証人の移行に伴う銀行からの返答」、「役員の解任」などさまざまなケースがあります。

譲渡実行前の前提条件で実行するか、譲渡後に実行するかはケースバイケースです。

(6)クロージング(株式と対価の交換)

株式譲渡におけるクロージングとは、株式と対価が交換されることです。クロージング以降、売り手は正式に株主ではなくなります。ただし、株式譲渡契約書を締結した日など、クロージングが実行される直前までは株主となります。

株式譲渡の対価は、金銭又は金銭以外の物もしくは株式や土地など権利その他経済的な利益の額などです。

金銭による対価の受け取りの流れは以下のとおりです。

1. 株式譲渡対価を買い手から受け取る

一般的に銀行口座への振込で行われます。高額な場合はクロージングの手続きを銀行の一室で行うケースもあります。

2. 対価の振込を確認

買い手から株式譲渡対価の金額が振り込まれたか、銀行口座を確認します。高額の場合は口座への反映に時間差が生じる場合もあります。

3. 株主名簿書換請求書を会社宛に提出

会社宛てに株主名簿書換請求書を提出します。記載内容は以下のとおりです。

- 譲渡した株式の種類

- 譲渡した株式の数

- 譲渡前の株主の氏名、住所(実印で押印)

- 譲渡先の株主の指名、住所(実印で押印)

- 譲渡前の株主の印鑑証明書

- 譲渡先の株主の印鑑証明書

4. 新しい株主名簿を買い手に提出

会社の代表者は株主名簿書換請求書を受け取り、新しい株主名簿を買い手に提出すれば株式譲渡は完了になります。

株式譲渡契約書とは

株式譲渡契約書(SPA)とは、株式を譲渡する際に使用される、売り手と買い手が締結する契約書です。

株式譲渡契約書締結の目的

株式譲渡契約書締結の目的は、売り手と買い手双方の権利・義務を明確にすることです。株式譲渡の内容は複雑でさまざまな論点があるため、取引の詳細を書面に残すことで、互いの合意内容を明確にし、安心して取引が行えるようにします。

株式譲渡契約書に記載すべき事項

売り手と買い手の個人間取引のため、契約内容は原則自由です。一般的に記載される内容は以下のとおりです。

- 株式譲渡の取引条件

- 付帯条件

- クロージング

- 株式譲渡実行の前提条件

- 表明保証

- クロージングまでの売り手および買い手の義務

- クロージング以降の売り手および買い手の義務

- 損害賠償

● 株式譲渡の取引条件

株式と対価の交換に関して以下の内容を記載します。

- 株式を発行している会社(発行体)の社名、

本社所在地 - 株式の種類(普通株式、種類株式など)

- 譲渡する株式数

- 株式譲渡の対価(現金、株式交換など)

- クロージング日(譲渡を実行する日)

● 付帯条件

株式譲渡契約書には、株式と対価の取引条件と合わせて「連帯保証人の解除」や「会社で保有している売り手の個人資産の買取」など、取引に付帯する条件を記載する場合もあります。

● クロージング

株式譲渡におけるクロージングとは、株式と対価の交換が実施されることです。そのため、株式譲渡契約書の締結日とクロージング日は区別されます。クロージングの条項では、クロージング日や株式対価の支払い方法などが記載されます。

● 株式譲渡実行の前提条件

株式譲渡は、株式譲渡契約締結後に前提条件を完了させ、クロージング日を迎えるという流れで行われます。前提条件を1つでも満たさなかった場合、株式譲渡は実行されません。ただし、契約内容によっては譲渡が実行されるケースもあります。

前提条件の例は以下のとおりです。

- 株式譲渡制限会社の場合、譲渡が承認されているか

- 現取締役の解任が株主総会で承認されているか

- 企業結合規制に基づいた届出を提出し承認されているか

● 表明保証

表明保証とは、売り手と買い手の双方が会社に関する情報の真実性を保証する条項です。

この条項では「売り手が会社に関してどこまで保証できるか」が論点となります。株主である売り手は会社とは別の主体であるため、売り手が会社役員でない場合は、会社の情報を正確に把握していない可能性があります。

一般的な表明保証の場合、会社の財務内容や裁判歴などを表明しますが、売り手にとっては第三者の財務状況を保証しなければならない点がリスクです。買い手側は会社の財務状況について保証を希望するため、両者間での詳細な協議が不可欠です。

● クロージングまでの売り手および買い手の義務

クロージングまでの売り手と買い手の義務を記載します。例えば売り手は株式譲渡契約書締結後、クロージングの前に現預金を引き出すことも可能なため、そのような行動を防ぐために義務を明確にします。

売り手側の義務としては、クロージングまで通常どおり会社を運営する、会社の財産を流出させない、従業員に対し株式譲渡の件を伝えないなどがあげられます。

一方で買い手側の義務としては、株式譲渡について他社に漏らさない、会社の従業員に対して株式譲渡の件を伝えないなどがあげられます。

● クロージング以降の売り手および買い手の義務

クロージング以降における売り手と買い手の義務についても、契約書に記載されます。

売り手側の義務として、会社の従業員に対して買い手の不利益な風評を招く発言をしないことが求められます。

一方で買い手側には、従業員の雇用や取引先との取引を継続すること、売り手の連帯保証人のために動くことが義務として求められます。

● 損害賠償

表明保証やクロージング前後の義務違反によって発生する損害に備え、損害賠償の条項を盛り込むことが推奨されます。

民法の原則であれば「相当因果関係の範囲内で損害を賠償」、上限を付ける場合は「譲渡金額を上限とする」などを定めた表現にします。

その他、秘密保持や反社会的勢力の排除、解約条項、合意管轄・準拠法などの内容を記載します。

株式譲渡契約書に貼る収入印紙について

株式譲渡契約書には株式の受領書の役割はなく、クロージング日に売買が行われるため、収入印紙を貼る必要はありません。印紙税法には「営業の譲渡に関する契約」は課税対象であると規定(第一号文章の1)されていますが、株式譲渡は株式の譲渡のため該当しません。 ただし、株式譲渡契約書に「金銭を受領した」旨の記載がある場合は、印紙を貼る必要があります。これは印紙税法によって、有価証券の受領書を課税対象としている(第十七号文章の1)ためです。

株式譲渡で発生する税金

| 売り手(個人) | 売り手(法人) | |

|---|---|---|

| 税金 | 所得税、住民税 | 法人税等 |

| 税率 |

20.315% (所得税15.315%、 住民税5%) |

約30% |

| 課税方式 | 分離課税 | 総合課税 |

| 納税者 | 株主 | 法人 |

株式譲渡の際に課税される税金は、売り手の株主が個人か法人かによって異なります。

個人と法人で発生する税金についてそれぞれの解説と、発行会社や親族に譲渡する場合の注意点を説明します。

売り手が個人の場合

株式を保有している主体が個人であれば、譲渡所得に対して税金が発生します。

税率は、所得税15.315%と住民税5%の合計20.315%です。ただし、譲渡所得がゼロ以下(損失)であれば、税金は発生しません。

譲渡所得の計算方法は以下のとおりです。

「譲渡所得=

株式の売却金額-(株式の取得費+売却時経費)」

株式の売却金額は、純粋に株式譲渡において売却した金額になります。

株式の取得費は、株式を取得した金額に取得の時に発生した費用を上乗せした金額になり、以下のとおり計算します。

「株式の取得費=

(株式取得単価×取得株式数)+

取得時費用+手数料の消費税」

取得時費用は、一般的にM&A仲介会社への手数料、弁護士費用、名簿書き換え費用などが含まれますが、どこまで含められるかについては専門家へご相談ください。

さらに、譲渡所得を求める際には、株式の売却時に発生する費用も考慮する必要があります。売却時費用も取得時費用と同様に、M&A仲介会社への手数料、弁護士費用などを含めることが一般的です。

売り手が法人の場合

法人が株式を売却した際には、その事業年度における法人税が発生します。税率は状況によって異なりますが、目安として約30%です。そのため、株式を取得した際の費用は、取得した時の年度の費用に計上され、売却した際の費用は売却した年度の費用に計上されます。勘定科目としては、有価証券売却益、有価証券売却損として、通常の事業会社であれば、営業外収益・費用または特別損益・損失に計上されることが一般的です。

株式譲渡の税金における注意点

保有する株式を第三者ではなく、発行会社(株式を発行した株式会社)に譲渡した場合は「みなし配当」となります。みなし配当とは実際には配当金を受け取っていなくても法人税法上では配当金としてみなされる制度です。そのため、みなし配当に対して税金が課せられる可能性があります。

また、親族間で株式を譲渡する場合にも注意が必要です。譲渡する際に、株式を適正な時価を下回る価格で譲渡した場合、贈与とみなされて買い手に贈与税が課せられる場合があります。

株式譲渡の税金については、譲渡の対象や状況によって課税金額が異なるため、事前に専門家へのご相談をおすすめします。

株式譲渡におけるM&A事例

当社で担当した株式譲渡のM&A事例をご紹介します。

株式譲渡によるM&Aで

若手経営者に事業承継

Web・映像制作会社の株主兼代表取締役であるA氏から、株式譲渡に関してご相談いただいた事例です。

A氏は体調を崩し経営からの引退を検討していましたが、後継者の不在と3代続いた会社の縮小に対して憂慮を抱えていました。A氏のご子息は事業に関心を示さないため、A氏は有望な若手経営者への全株式譲渡を希望しました。

A氏の売却希望条件は以下のとおりです。

譲渡価格:13億円以上

役員の処遇:買い手の希望を受け入れる

従業員の処遇:同一条件で雇用を継続

有利負債:連帯保証を解除してほしい

その他条件:有望な若手経営者に譲渡して会社を成長させてほしい

当社で売却対象のA氏の会社を調査したところ、同社は一定数の大手企業から直接かつ継続的に受注を得ており、過去の業績は増収増益を示していました。さらに今後も受注金額の拡大見込みがある点や、属人化を防ぐ業務フローが仕組化されている点が確認できました。以上の点から当社では、A氏の希望条件は妥当であると判断しました。

譲渡対象となる若手経営者に関しては、当社で適任者をリストアップした後、A氏の意見を参考に優先順位を設定して、各自に打診を行いました。

その結果、有力な候補者が見つかりトップ面談が実現。条件のすり合わせを行ったうえで、基本合意締結とデューデリジェンスを実施しました。そして最終的に決定した条件は以下のとおりです。

譲渡価格:13億円

役員の処遇:同一条件で任期満了まで継続、A氏も1年間は顧問として待遇

従業員の処遇:同一条件で雇用を継続

有利負債:連帯保証は解除

買い手から事業計画書がA氏に提出された際、経営会議でA氏のアドバイスを求める旨の要望がありました。計画達成にはA氏の協力が不可欠という買い手からの依頼を、A氏は快諾し積極的な協力を約束しました。

案件成約後、A氏より従業員の年齢層が若返り会社の雰囲気が一新されたこと、従業員間の関係が改善され職場環境が向上した旨の報告がありました。そして、今回の株式譲渡に非常に満足していると感謝の言葉をいただきました。

株式価値向上後に希望を上回る金額で売却

医療器械製造を事業内容とする子会社を、資金調達のため売却したいというご相談をいただいた事例です。

当社で買い手候補となる企業のリストを作成して打診しましたが、希望金額で興味を示す会社を見つけることが難しく、一旦売却は断念となりました。

売り手の希望条件は以下のとおりです。

譲渡価格:4億円以上

役員の処遇:退任

従業員の処遇:同一条件で雇用を継続

有利負債:連帯保証は解除

当社ではこの状況をふまえ、株式価値の向上を図ったうえで再度売却を行うことを提案し、価値向上に向けたコンサルティング業務を実施しました。

以前に打診を行った買い手候補に対して「何が改善されれば4億円以上の価値があると判断されるか」のヒアリングを行い、主要な改善点として「取引先の拡大」と「従業員の高齢化問題の解消」があげられました。

取引先の拡大に関しては、商社と商談を重ねて基本契約の締結を達成し、従業員の高齢化対策としては、社内の教育マニュアルを作成し、地方の専門学校と提携することで学生が就職しやすいルートを確保しました。

その結果、以下の条件で売却に成功しました。

譲渡価格:4億5,000万円

役員の処遇:退任

従業員の処遇:同一条件で雇用を継続

有利負債:連帯保証は解除

本案件において、当社は事業計画の策定や金額交渉などの業務を行い、売り手の利益最大化に努めました。

株式譲渡後に安定した不労所得を確保

通常の株式譲渡の依頼に加えて「譲渡後も安定した不労所得を確保したい」というご相談をいただいた事例です。

本案件では、会社が保有する不動産を依頼者が個人で買い取り、その後会社に賃貸する方法を選択しました。この手法の問題点は、自社所有の不動産から賃貸へシフトしたことで賃料コストが発生し、利益が減少することです。この会社の場合は売り手が希望する賃料を支払うと、営業利益が赤字になる可能性がありました。

しかし、結果的にこの案件は約6ヶ月で成約しました。不動産を売り手が会社から購入することで会社の現預金が増加し、その資金を事業に投資にすることで、賃料以上の収益が期待できると判断されたと考えられます。

まとめ

株式譲渡とは、個人または法人が所有する株式を買い手に譲渡するM&A手法です。

個別に同意を得る必要がある事業譲渡と比較して、株式の移転のみで手続きが完了するため、比較的手続きが簡便で短期間での成約が期待できる特徴があります。ただし、多くの非上場企業では株式譲渡制限を設けているため、譲渡の際には取締役会や株主総会の承認が必要など注意点もあります。

株式譲渡のよくある質問

Q. 株式譲渡制限会社で譲渡承認申請が不承認だった場合、譲渡は可能ですか?

株式の譲渡は原則自由なため、不承認でも譲渡は可能です。株式譲渡制限は会社にとって不利益な第三者に株式が流れることを防ぐ制度のため、譲渡自体は制限できません。不承認だった場合、会社は株式を買い取るか、別の第三者の買手を指定しなければなりません(会社法140条1項、4項)。

Q. 株主が複数存在する場合、株式譲渡契約書はどのように締結すべきですか?

複数の株主と個別に契約、または1つの株式譲渡契約書でまとめて契約、どちらでも問題ありません。一般的には株主が多い場合は1つの契約書でまとめる傾向があります。ただし、株主によって譲渡金額が異なる場合は、個別での契約をおすすめします。

人気の記事

投稿日:2024年08月23日更新日:2025年06月06日

地位承継とは?意味や継承との違い、使い分けなどを解説

- #ニュース・コラム

- #スキーム

- #ニュース・コラム

- #スキーム

投稿日:2025年01月09日更新日:2025年06月06日

会社をたたむ費用はいくら?廃業手続きの流れも解説

- #ニュース・コラム

- #廃業

- #ニュース・コラム

- #廃業

投稿日:2024年06月03日更新日:2025年06月06日

M&Aのディールとは?一連のプロセスと成功につながる4つの秘訣

- #ニュース・コラム

- #M&Aの流れ

- #ニュース・コラム

- #M&Aの流れ

#カテゴリ・タグ一覧

まずはお気軽にご相談ください

※秘密厳守でご対応します。

幅広い業種の案件を成約させたプロの

メンバーが丁寧にご対応します。